勤務医に確定申告は必要?必要となるケース・したほうが良いケース

勤務医として働いていて、確定申告は縁遠いものと考える方は少なくありません。しかし、節税や資産運用・副業などを考えている場合は、勤務医であっても確定申告について知ることが重要です。

勤務医として働いていて、自分は確定申告をしたほうが良いかが気になる方も多いのではないでしょうか。そこで当記事では、勤務医に確定申告が必要かどうかを説明したうえで、不要なケース・必要となるケース・したほうが良いケースと、具体的な手続きの流れを解説します。

目次[非表示]

- 1.勤務医に確定申告は必要?

- 1.1.確定申告が不要なケース

- 1.2.確定申告が必要となるケース

- 1.2.1.■2か所以上の勤務先から給与をもらっている

- 1.2.2.■年収が2,000万円を超えている

- 1.2.3.■本業とは別に20万円を超える副収入を得ている

- 2.「確定申告が不要=自分で申告できない」というわけではない

- 2.1.確定申告をしたほうが良いケース

- 2.1.1.■住宅ローンを組んで自宅の購入もしくは増改築を行った

- 2.1.2.■年間で10万円を超える医療費を支払った

- 2.1.3.■ふるさと納税などの寄附を行った

- 2.1.4.■特定支出控除の特例で節税したい

- 3.【勤務医】確定申告の基礎知識と手続きの流れ

- 4.まとめ

勤務医に確定申告は必要?

そもそも確定申告とは、個人や法人が納付すべき所得税の額を確定し、税務署に申告する手続きのことです。所得税の計算は、1月1日から12月31日までの1年間に発生した所得金額を基に行います。

確定申告は、法人の事業主や個人事業主であるフリーランスとして働く方が必ずしなければならない 税務手続きです。しかし、年間所得38万円以下の場合は、基礎控除額以下となるため確定申告は不要となります。

一方、会社に雇用されているサラリーマンは基本的に確定申告を行う必要はありません。サラリーマンは毎月の給与から所得税が源泉徴収されており、勤務先の会社が従業員の所得税をまとめて確定申告する仕組みとなっているためです。

勤務医は病院・クリニックなどの医療機関に雇用されているため、サラリーマンと同様に確定申告は不要と考える人は多いでしょう。しかし、勤務医であっても確定申告が必要となるケースはあります。

確定申告が不要なケース

まず、勤務医で確定申告が不要なケースを紹介します。下記の条件をすべて満たしている勤務医の方は、確定申告が不要です。

● 1か所の勤務先からのみ給与をもらっている ● 毎月の給与から源泉徴収がされている ● 勤務先で年末調整が行われている ● 年収が2,000万円以下である ● 本業とは別に副業や資産運用などで20万円を超える収入を得ていない |

なお、常勤であるか非常勤であるかは、確定申告の要不要には関係しません。正規雇用ではない非常勤医師や研修医であっても、上記の条件を満たしていれば確定申告は不要となります。

確定申告が必要となるケース

次に、勤務医で確定申告が必要となるケースを紹介します。下記のいずれかに該当する勤務医の方は、確定申告が必要です。

■2か所以上の勤務先から給与をもらっている

勤務医は経験症例の蓄積や収入アップを目的として、複数の医療機関に勤務するケースもあります。勤務先が2か所以上ある場合は、給与を「主たる給与」と「従たる給与」に分類して、確定申告をしなければなりません。

■年収が2,000万円を超えている

本業の年収が2,000万円を超える方はもちろん、本業と副業などを合算して年収が2,000万円を超える方も、確定申告が必要となります。

■本業とは別に20万円を超える副収入を得ている

近年は節税対策や資産形成を目的として、アルバイトや不動産投資・経営などで副収入を得ている医師が増えています。本業である勤務医の収入とは別に、副業や資産運用などで20万円を超える副収入を得ている方は、確定申告をしなければなりません。

「確定申告が不要=自分で申告できない」というわけではない

勤務医で確定申告が不要なケース・必要となるケースを紹介しました。しかし、確定申告が不要なケースは、必ずしも「確定申告を会社に任せなければならない」「自分で確定申告ができない」というわけではありません。

確定申告を自分で行う場合は、必要書類の準備や書類作成の手間がかかります。しかし、自分で確定申告をすることで税金から還付される可能性があり、節税効果を期待できるメリットがあります。

そのため、確定申告が不要なケースに該当する勤務医の方も「自分で確定申告をしたほうが良いか」をまず考えることが大切です。

確定申告をしたほうが良いケース

勤務医の方が確定申告をしたほうが良いケースを4つ紹介します。

■住宅ローンを組んで自宅の購入もしくは増改築を行った

住宅ローンを組んで自宅を購入したり、自宅の増改築を行ったりした場合は、確定申告をすることで住宅ローン控除を受けられます。

住宅ローン控除とは、年末時点の住宅ローン残高を基準として、最長13年間の所得税の減税が適用される制度です。住宅ローン控除は節税効果が大きいため、利用できる方は確定申告をしたほうが良いと言えます。

■年間で10万円を超える医療費を支払った

病気や怪我を治療するために年間で10万円を超える医療費を支払った場合は、確定申告をすることで医療費控除を受けられます。

医療費控除とは、本人または扶養家族の支払った医療費が10万円を超えたときに、所得税の減税(最高200万円)が適用される制度です。通院にかかった交通費や市販の風邪薬の購入費も、医療費として医療費控除の対象になります。

■ふるさと納税などの寄附を行った

ふるさと納税や、所得税法に指定されている法人・組織に寄附を行った場合は、確定申告をすることで寄附金控除を受けられます。

寄附金控除とは、寄附金を支払ったときに所得税の減税が適用される制度です。ふるさと納税は返礼品をもらえるだけでなく、原則として自己負担額の2,000円を除く全額が控除されるため広く利用されています。ふるさと納税などで寄附を行った方は忘れずに確定申告をしましょう。

■特定支出控除の特例で節税したい

特定支出の合計額が給与所得控除額の1/2相当額を超える場合は、確定申告をすることで特定支出控除の特例を受けられます。

特定支出とは、職務上の必要性から発生した支出のことです。下記の6つが主な特定支出として扱われます。

● 通勤費 ● 職務上の旅費 ● 単身赴任などでの帰宅旅費 ● 転勤に伴う転居費 ● 研修費 ● 資格取得費 |

勤務医は通勤費はもちろん、知識・技術習得のための研修費や資格取得費が発生しやすい仕事です。特定支出の金額が大きい場合は、特定支出控除の特例を利用するために確定申告をしましょう。

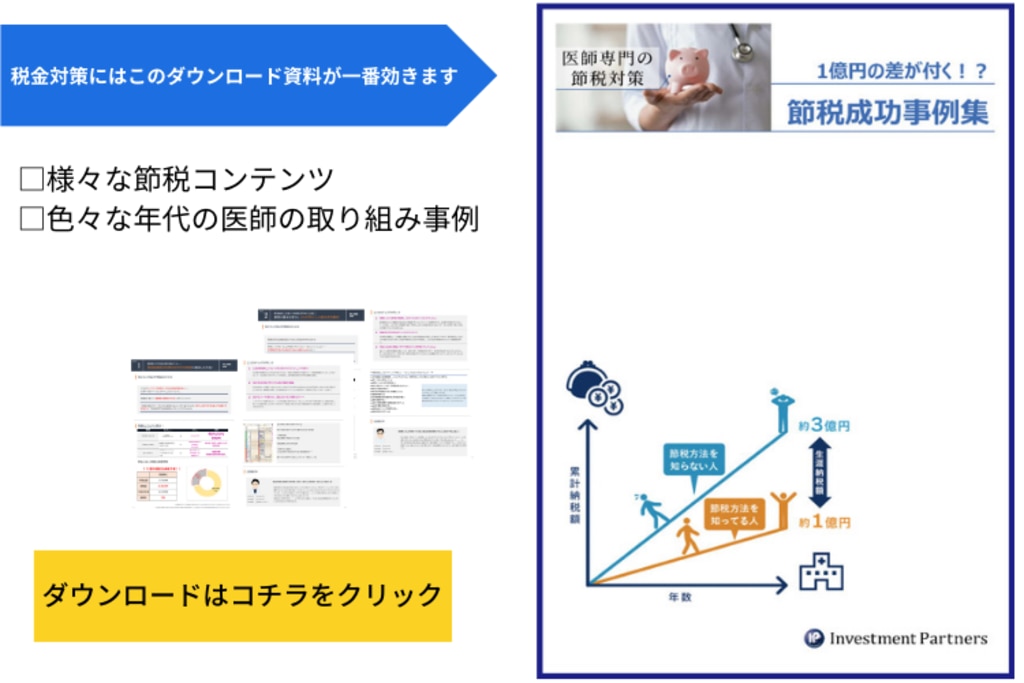

勤務医の方が、どのような確定申告を行えば少しでも税金対策が可能なのか?

無料で節税事例集を期間限定公開中!一度ご覧ください!

▼以下より1分でダウンロードできます▼

【勤務医】確定申告の基礎知識と手続きの流れ

確定申告を行う際は、まず確定申告の方法として「青色申告」と「白色申告」の2種類がある点を押さえましょう。

青色申告とは、原則として複式簿記での帳簿作成が義務付けられている、法人の事業主や個人事業主用の申告方法です。給与所得者である勤務医の確定申告では、帳簿作成が簡易な方法で済む白色申告を選択します。

また、確定申告は原則として例年2月16日から3月15日までの間に行わなければなりません。提出期限を過ぎると延滞税がかかるため、なるべく早めに申告手続きを済ませましょう。

確定申告の申告手続きは、下記の流れで行います。

必要書類を準備する

最初に、確定申告の作成に必要な各種書類を準備します。勤務医の確定申告における必要書類は、下記の5つです。

● 申告書 ● 源泉徴収票 ● 身分証明書(マイナンバーカードや免許証など) ● 職務上の必要経費を証明する領収書や請求書 ● 適用を受けたい控除の控除証明書 |

申告書は国税庁のホームページや最寄りの税務署で入手できます。申告書データを送信するオンライン申告の場合は、申告書の用意は不要です。源泉徴収票は一般的に、12月の年末調整が行われた後で勤務先が発行します。

申告書を作成する

準備した必要書類を用いて、下記の手順で申告書を作成します。

(1)住所・氏名などの基本情報を記入する (2)所得金額を記入する (3)所得控除を計算し、記入する (4)納付する所得税額を計算し、記入する (5)還付金の受取方法などを記入する (6)住民税に関する事項を記入する |

申告書の作成後は、記入情報に誤りがないかを必ず確認してください。

申告書を提出する

作成した申告書を提出します。申告書の提出方法は、下記の3通りから選択可能です。

● 郵便または信書便で、所轄の税務署に送付する ● 所轄の税務署に持参する ● e-Taxでオンライン申告する |

以上で確定申告の手続きは完了です。還付金がある場合は、申告書の提出から2週間~1か月半ほどで振り込まれます。

まとめ

勤務医に確定申告が必要かどうかは人によって異なります。本業の勤務医とは別に、一定以上の副収入がある場合は確定申告が必要です。何らかの控除制度を利用したい場合も確定申告をしたほうが良いでしょう。

勤務医の確定申告は白色申告で行い、必要書類の準備・申告書作成・申告書提出の流れで手続きします。初めての確定申告では、申告書の見方や税額・控除額の計算などが分からないこともあるでしょう。

確定申告や控除について疑問点・不明点がある勤務医の方は、医師の税金対策や資産運用に強みがあるインベストメントパートナーズにご相談ください。

※本記事の内容は、作成時点の制度・規制・規約・市況などの情報を基にして作成しております。改正等により記載内容の実施・実行・対応などが行え場合がございますので予めご了承ください。最新情報に基づいた内容などについては、「ご相談・お問い合わせ」ページからご確認いただけますと幸いです。 |