“金持ち父さん”の語る、会社をつくって節税する方法とは

国や時代が違っても要点は同じ!法人を作ると節税になる理由

書籍『金持ち父さん貧乏父さん』に書かれている理論をベースに、お金を手元に残す方法についてお伝えします。

|

ロバート・キヨサコ 著(白根美保子 訳)

『金持ち父さん 貧乏父さん』

~アメリカの金持ちが教えてくれるお金の哲学~ 筑摩書房発行・税込1,760円 |

今回はその中から、法人を使って節税し、手残りを増やす方法をご紹介しましょう。

私たちのもとにも、勤務医の方を中心に「会社をつくって節税したい」といったお問い合わせが数多くいただいておりますが、この書籍にも法人を活用するとなぜ節税になるのかの答えが載っています。

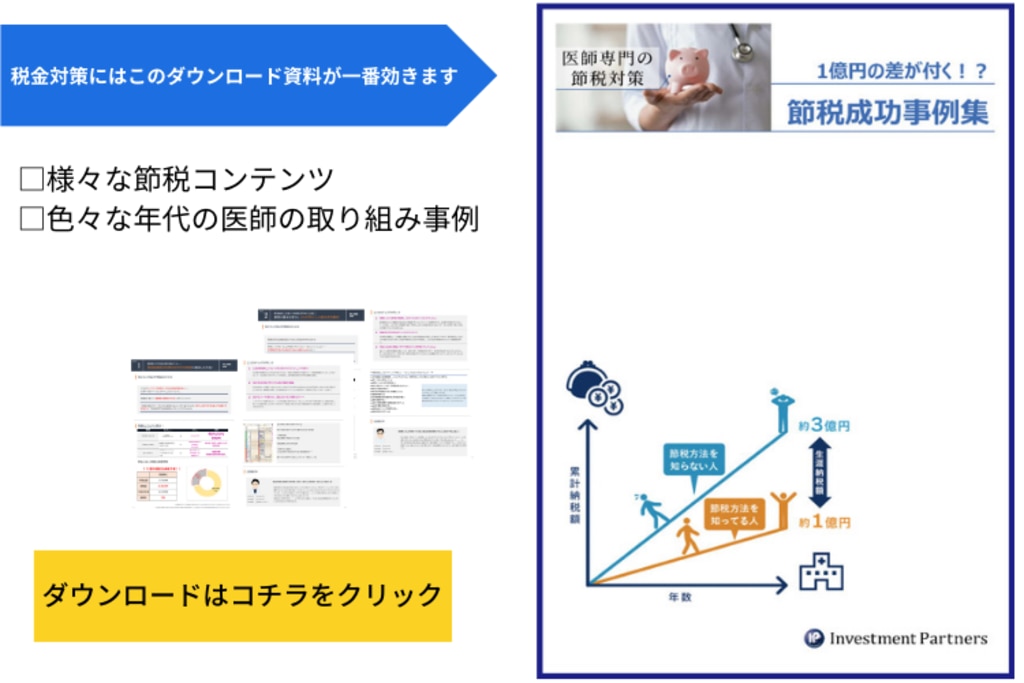

会社(事業)を持っているのと持っていないのとで変わってくるのは、税金がかかる順番です。

例えば個人開業医の場合、まず診療等から上がった売り上げから、スタッフさんのお給料や、医院の賃料、光熱費、交通費、接待交際費、福利厚生費、減価償却費、図書研究費…等々を差し引いた金額が、利益となり、その利益が院長及び専従者の収入となります。

そして、その収入に対して税金がかかります。

一方で勤務医の方の場合、お給料から、自動的に源泉徴収という形で税金が引かれています。

そして、その税金や社会保険料の差し引かれた金額を受け取り、その中から、家賃や光熱費、食費や交通費、交際費…などを支払っているのです。

書籍には以下のように書かれています。

会社を持っている金持ちは ①稼ぐ ②お金を使う ③税金を払う

会社のために働いている人々は ①稼ぐ ②税金を払う ③お金を使う

『これが金持ちが利用する最大の合法的な税法の抜け道の一つだ』と。

これは、現在の日本でも大きな効果が期待できる節税スキームです。

しかし、医師・歯科医師の方の場合には、このスキームを利用するにあたって、気を付けておかなければいけないポイントがあります。

医療行為によってもたらされた収益を受け取ることが許されている法人は医療法人だけだという点です。

つまり、勤務医をされている方が、アルバイト代をそのまま株式会社など一般法人(営利法人)で受け取るといった節税スキームは残念ながら成り立ちません。

医療行為を伴わないビジネスと紐付けられた収益がある方は、一般法人を活用することで、今回ご紹介したスキームが活用できますし、開業医となれば、同様に医業収益を上げるために必要だったものを経費として計上することが可能になります。

もう一点忘れてはいけないのが、税金を引かれる前だからといって、支出には変わらないということです。

使えば可処分所得は減りますので、節税のために、使わないものを買ったり、まだまだ使えるものを買い替えたりしていては本末転倒だということです。

例えば、開業医の方で頻繁に節税のための設備投資をされている方がいらっしゃいますが、その節税手法が、手元にお金が残らなくなっている原因になっているというケースも珍しくありません。

法人を使った節税スキームは、税金がかかりにくくなる仕組みが手に入る夢のような手法にも思えますが、使い方を間違えると、何もしないより手残りしなくなるといったこともよく起こっています。

今回お伝えした手法は、あくまでも一例であり、他にも節税になる方法はたくさんあります。

目先の利益にとらわれず、長期的にみて、どのような方法が良いのかじっくり比較検討してからチャレンジしてみてください。

今回ご紹介したように、節税や法人化には普遍的なスキーム、押さえておくべきポイントが存在します。

本サイト内にて情報発信をしている他、無料オンライン相談にて節税スキームのご相談を承っておりますので是非ご活用いただければ幸いです。

※本記事の内容は、作成時点の制度・規制・規約・市況などの情報を基にして作成しております。改正等により記載内容の実施・実行・対応などが行え場合がございますので予めご了承ください。最新情報に基づいた内容などについては、「ご相談・お問い合わせ」ページかご確認いただけますと幸いです。 |