医師の「確定申告が必要となる条件」は?勤務医と開業医の違い

確定申告とは、去年1年間で手にした所得をもとに、収めるべき税金額を自ら計算し国へ申告する手続きを指します。

所得に見合った金額を納税することは、日本で働いて収入を得ている人全員に課せられた義務です。

この記事では、確定申告の概要と確定申告が必要となる条件を、勤務医・開業医別に解説します。医師の確定申告で計上できる経費も簡単に説明するため、自分が確定申告をする必要があるか分からない人や、申告方法が正しいか不安に思う人はぜひ参考にしてください。

目次[非表示]

- 1.そもそも「確定申告」とは?

- 2.【勤務医・開業医別】確定申告が必要となる条件

- 2.1.勤務医の場合

- 2.2.開業医(個人事業主)の場合

- 3.医師の確定申告で計上できる経費一覧

- 4.まとめ

そもそも「確定申告」とは?

確定申告とは、毎年1月1日~12月31日の間に発生した所得を計算して、管轄の税務署に申告する手続きのことです。

1年間で発生した収入や経費、控除額などを合算し、翌年の確定申告期間中に書類を作成して提出することで、支払うべき所得税の金額が確定します。所得税の計算方式は、下記の通りです。

● 収入-経費=所得 ● 所得-所得控除=課税される所得金額 ● 課税される所得金額×税率=算出された納税額 |

算出される納付税額によっては、追加納付が必要となる場合や払い過ぎていた分の還付が受けられる場合があります。

社会情勢などによって期限が延長されることはあるものの、確定申告書の提出および所得税の納付期限は、毎年2月16日~3月15日です。

基本的に、正社員として企業に勤務し、かつ給与収入が年間2,000万円未満であれば確定申告を行う必要がありません。

しかし、下記条件に当てはまる場合は、職業に関わりなく確定申告が必要です。

● 給与所得以外に年間20万円以上の報酬を得ている場合 ● 不動産投資などの副収入がある場合 ● 勤務先が複数ある(アルバイトも含む)場合 ● 給与収入が2,000万円以上ある場合 ● 個人事業主として各種控除を受ける場合 |

確定申告書を提出しなかったり申告内容に虚偽が見つかったりした場合、下記のペナルティが発生します。

● 無申告加算税 50万円まで:15% 50万円以上:20% 期限超過後自己申告した場合:5% ● 延滞税:7.3%~14.6% ● 重加算税:35%~40% |

確定申告および納税は日本国民の義務となるため、申告する条件に当てはまる人は、必ず期限内に行うようにしましょう。

【勤務医・開業医別】確定申告が必要となる条件

確定申告の義務が生じるか否かは、納税者の年間所得金額や所得の種類によって決まります。

そのため、医師であるか一般企業の会社員であるか、という職種の違いによって確定申告の方法や種類に差が出ることはありません。

医師の場合は勤務医として働くか、開業医として働くかが1つの判断基準となるでしょう。

ここでは、確定申告が必要となる条件を、勤務医・開業医別に解説します。

勤務医の場合

医療機関・学校・企業などに勤務し、給料を受け取っている勤務医の収入は「給与所得」に区分されます。

給与所得者の場合、勤務先が「源泉徴収」や「特別徴収」を行い所得税や住民税の納税を代行、その分を天引きした金額が給料として支給されることが一般的です。

金額に過不足が判明した場合、毎年12月に行う「年末調整」で差額を徴収もしくは還付して調整します。

そのため「給与所得」のみを得ている勤務医は、基本的に自分で確定申告を行う必要がありません。

また、研修医やアルバイト、非常勤といった正職員でない場合でも、給料として収入を得ている場合は同じく給与所得として扱われます。

ただし、勤務医であっても、下記の条件に当てはまる場合は、自分で確定申告を行わなければなりません。

● 年収が2,000万円を超えている場合 ● メディアへの出演・講演会登壇・執筆活動などで年間20万円以上の報酬を得ている場合 ● 主な勤務先以外の職場から給料を得ている(非常勤・当直バイトなども含む)場合 |

また、確定申告が必要ない場合であっても、下記の条件に当てはまる場合は確定申告を行ったほうが節税できる可能性が高くなります。

● 各種控除を受けたい場合 雑損控除 特定支出控除 医療費控除 寄付金控除 住宅ローン控除 など ● 不動産・株式投資などで損失が出た場合 |

開業医(個人事業主)の場合

開業医が得る収入は、「事業所得」に区分されます。

開業医は勤務医とは異なり、給与所得者のような源泉徴収や特別徴収といった納税代行の仕組みがありません。

そのため、1年間に一定以上の所得を得られた場合は、必ず自分で確定申告を行う必要があります。

一定以上の所得とは、「算出税額」から「控除額」を差し引いた納付税額がプラスになる金額です。

● 収入-経費=所得 ● 所得-所得控除=課税される所得金額 ● 課税される所得金額×税率=算出された納税額 |

ただし、所得金額が基礎控除以下であれば、確定申告の義務がありません。

納税者本人の合計所得金額に応じた基礎控除額は、下記の通りです。

納税者本人の合計所得金額 |

控除額 |

|---|---|

2,400万円以下 |

48万円 |

2,400万円~2,450万円 |

32万円 |

2,450万円~2,500万円 |

16万円 |

2,500万円以上 |

0円 |

なお、開業医が確定申告する場合の所得は、経営する病院からの収入のみを指すわけではありません。

自院からの事業所得以外に不動産や株式投資、アルバイトなどから収入が発生した場合、まとめて申告する必要があります。

開業医の確定申告では、「白色申告」か「青色申告」のいずれかを選択することが可能です。白色申告は、簡単な取引記録と必要書類のみで申告することができ、特に届け出も必要ありません。

最小限の手間で済むメリットがある反面、特別控除などの優遇措置を受けられないというデメリットもあります。

一方、青色申告は、複式簿記形式の正確な取引内容の記録が必須となる、多くの書類を保管・貼付する必要があるなど、多くの手間がかかります。

また、事前に納税地の所轄税務署長へ青色申告承認申請書の提出が必要です。簿記に関する知識が必要となり経理にかかる手間が増える半面、最大65万円の特別控除や、青色申告専従者控除を受けられるといったメリットがあります。

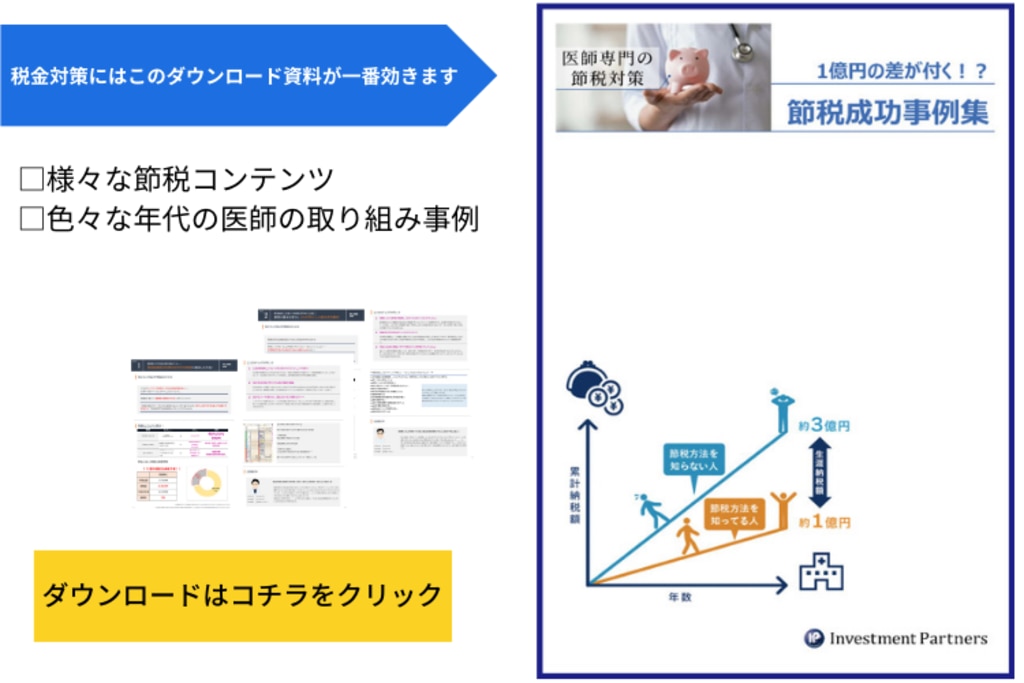

詳細を知りたい方は節税成功事例集をご覧ください。期間限定無料ダウンロード可能です。もっと詳しく知りたい方は医師・歯科医師の投資成功事例集をプレゼント中。

医師の確定申告で計上できる経費一覧

医師は高収入を得られるケースが多く、その分納めるべき税金額も高くなる傾向です。少しでも節税したい場合は、計上できる経費を漏らさず申告するなど、賢く確定申告を行うとよいでしょう。

勤務医か開業医かで経費に計上できる項目に差はあるものの、「特定支出控除」は共通して有効な項目です。医師の特別支出控除には、下記の項目が挙げられます。

● 勤務必要経費(最大65万円・証明必須) 医学書など、職務に関連すると判断される書籍・雑誌類購入費や、親睦会などへの参加費、職場で使用する衣服の費用などです。ただし、勤務先から支給されたり、精算されたりした費用は除きます。 ● 通勤費用 病院への通勤にかかる費用です。主な勤務先以外に通勤する際の交通費や燃料費も含みます。 ● 転居費 勤務先からの命令によって行われる転居にかかる費用です。引越し代のほか、燃料代や高速代、宿泊代も含まれます。 ● 研修費 医師の業務上必要な知識・技術の取得を目的に参加する、学会や講演会への研修費・交通費などです。 ● 帰宅旅費 転勤に伴って単身赴任となった場合、自宅へ帰省する際にかかる費用を指します。ただし、月に4往復までしか認められません。 ● 資格取得費 各種医療機関・福祉施設と連携するための資格取得にかかった費用です。 |

なお、開業医の場合は各種保険料控除をはじめとした、「所得控除」も有効です。

まとめ

通常、1つの勤務先のみから給料を得ている人は、確定申告をする必要がありません。

しかし、給与所得以外の収入がある人や、2,000万円以上の給料が支給されている人は、自分で確定申告を行う必要が生じます。

しかし、確定申告の手続きは面倒な上、正しく記載しなければ追加納税となったり、必要以上の金額を納める羽目になったりするため注意が必要です。

適切な納税を行い、少しでもお金を手元に残したい人は、医師専門の総合資産管理コンサルティング会社「インベストメントパートナーズ」へぜひご相談ください。

※本記事の内容は、作成時点の制度・規制・規約・市況などの情報を基にして作成しております。改正等により記載内容の実施・実行・対応などが行え場合がございますので予めご了承ください。最新情報に基づいた内容などについては、「ご相談・お問い合わせ」ページからご確認いただけますと幸いです。 |