自分軸で資金を資産に転換するためには?資産形成の道筋も解説!

「自分軸」「他人軸」という言葉は、ほとんどの方が聞いたことのある言葉でしょう。自分軸は、自分の基準で生きている状態のことで、他人軸は、他人の基準で生きている状態を指します。

人生をより良くさせるためには、自分軸が定まっていることが大切です。しかし、あらゆる要因によって他人軸の生き方になってしまうこともあります。この要因として最も考えられるのは、お金です。

よく「お金に振り回される」という表現をされることがあるように、お金には何かを実現する力・人を動かす力・お金がお金を増やす力など、強力なエネルギーをもっています。自分軸が定まっていない方は、お金のエネルギーに引っ張られやすく、他人軸の生き方になってしまいます。

自分軸・他人軸とはどのような状態なのかが理解できれば、自分軸で生きるための適切な判断が分かるようになります。そこで今回は、お金のエネルギーに惑わされないための自分軸定め方や、自分軸の指標で「資金→資産」に移行させていくプロセスについて紹介します。

このサイトでは、年間1,500人を超える医師からの問合せと、累計500名以上の医師の資産設計のサンプルデータから発見した、「医師の理想的な人生とお金の管理をあり方」をお伝えしています。

・仕事には誇りを持ち満足しているが、激務、責任の割にはお金が貯まっていない

・税金の対策や資産の運用は、ほとんどしていなくて、年収の割には資産が少ない

・仕事は好きで長く続けたいけど、労働集約型の働き方で、体力の衰えもあり、いつまで続けられるか不安

・資産やお金や無形資産に働いてもらい、自分の生き方を労働集約型から資本集約型の生き方にシフトしたい

・自己実現、理想のキャリア、夢などを叶える財産基盤の作り方を学び、成長動機で生きたい

などの悩みを持つ方にとって、進む道を定める助けになるような発信をしていきます。

目次

1. 資産について意識する人は増加している?

2. 「人生の目的を達成させる資産運用」の指針

3. 資産形成の道筋とは?

4. 資産運用を考える人の思考

4-1. 新たな価値観を受け入れた先のステップは?

まとめ

1. 資産について意識する人は増加している?

実は、7年~8年前に「自分軸で資金を資産に変えていく」というテーマでブログ記事を投稿したことがあります。当時は、戦略的な資産運用を考える方がまだまだ少なかった時代でしたが、幸いにも多くの方に読んでいただき、現在でも定期的に読まれています。

時代が変化し、多くの方が資産について意識するようになりましたが、今も昔も、人々が資産運用・資産形成について検討する動機は、将来の不安の対策、リスクの回避など比較的ネガティブな理由が多いことに変わりはありません。

特に昔は、「人生を謳歌するため、そして自己実現を叶えるために財産基盤を戦略的につくる」というコンセプトは、なかなか理解してくれない時代でした。

しかし現在は、物価高や増税、保険料の値上げなど、人々はお金に関するさまざまな脅威に直面しています。全体的な経済状況の悪化によって事業の成長や給与の向上が見込めず、「このままじゃだめだ」と考えて資産運用を始める方は増加しました。

また、株価は上がりインフレに注意の今だからこそ、個人資産運用を考える経営者も非常に多くなっています。

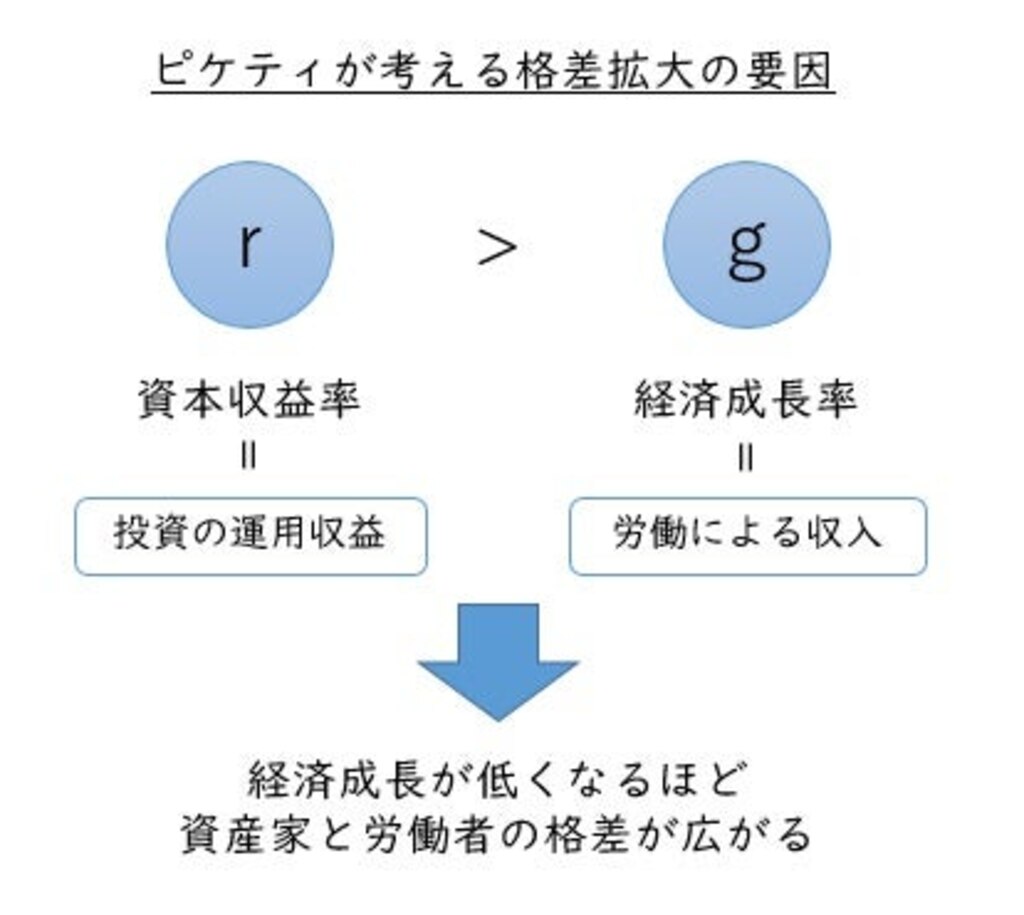

ここで、『21世紀の資本』の著者である、フランスの経済学者トマ・ピケティの有名な公式を見てみましょう。

トマ・ピケティは、労働集約型の収入よりも資本集約型の収入のほうが大きく、経済成長が低くなるにつれて労働者と資産家の格差が拡大すると述べています。

近年では、2020年から始まった新型コロナウイルス感染症の流行や止まらない物価高などが要因で、経済状況は顕著に悪化しています。資本収益率と経済成長率の格差も広まり、多くの労働者が音を上げている一方で、得をする資産家がいることも事実です。

最良の解決策は、「一人ひとりが個人の資産運用に力を入れて、事業成長と資本成長の両輪をまわすこと」だと私は考えています。

2. 「人生の目的を達成させる資産運用」の指針

私は十数年以上にわたり、資産運用コンサルタントとしてさまざまなケースに対応してきました。合計数十億円にのぼる資金を、「真の意味での資産」へ転換した実績も数多くあります。

真の意味での資産とは、キャッシュフロー・収入を生みだす資産のことです。

人は働き収入を得て、生きるための消費をして生活しています。

最初は誰もが「体」が資産であり、本人の体からの収入が大半を占めます。このような収入を一般的に「労働集約型の収入」と呼びます。

資産形成をスタートする際の原資は、労働集約型によって得た所得から消費支出を差し引いた「黒字」となります。どんな経済的成功者も、「黒字を積み立てて原資を増やし、収入を生む資産に投資していく」という流れは一緒です。

会社経営でも個人の生涯設計でも、成功のプロセスは非常に似ています。

また近年、役員報酬が1億円を超えた上場企業の経営者は、有価証券報告書や企業ホームページに詳細情報を公開するようになりました。しかし、記載されている年収はあくまで役員報酬であって、企業のオーナーである株主への配当金は含まれていません。

日本でも有名企業の創業者は、自社の株を多く持ち配当金だけで年数十億円を得る方々が存在しています。資産収入も含めた年収の公開なら、違う名前が上がってくるはずです。したがって、労働集約型以外の収入は、含まれていないこととなります。

3. 資産形成の道筋とは?

行き当たりばったりで貯蓄や資産形成を考えても、本来の目的やお金のもつ力は理解できません。同じステージをぐるぐると周って年齢だけが上がり、やがてある年齢になるとさまざまな疑問や不安を抱えるようになります。

そのため、資産形成を検討する際は、まず道筋を考えることが大切です。

資産形成の基本的な道筋は、前述したように「黒字を積み立てて原資を増やし、収入を生む資産に投資していく」ということとなります。また、きちんとゴールを設定するためにも、「なぜ収入を生む資産に投資をするのか」「収入を生む資産に投資をして、最終的に何がしたいのか」といったポイントまで考えておく必要があります。

しかし、道筋やゴールを考えて資産形成を検討する方は圧倒的に少ないことも実態です。

特に、「フローリッチ」と呼ばれる高年収の方は日々の業務で忙しかったり、趣味や家族との時間を大切にしている方が多いため、資産運用に多くの時間を割くことに高いハードルを感じるでしょう。

また、道筋を考えずにとりあえず貯金をするという方も多く存在しています。高齢者がやりがちな「タンス貯金」は、代表的なほったらかし資産と言えるでしょう。

よく見る、資産運用の成功定義としては、「1億円を貯める」「数千万円の資産をもつ」などが挙げられます。しかし、金額やストックを目標にした成功定義では、仕事を辞めたあとに定期収入が得られなくなり、急激に資産の切り崩しが始まってしまいます。

このような成功定義だと、「“貯めた資金を資産収入(フロー)に変える”という大事な課題が放置された状態」を目標にしかねません。

4. 資産運用を考える人の思考

私は、資産運用を「人生の理想を叶えるための手段」だと定義しています。

自分の思い描く未来ややりたいことを数多くリストアップして、共通の目的や嗜好をもつ仲間とともにいきいきと過ごしている姿は、想像するだけで楽しい気持ちになるでしょう。

世の中では、資産運用をして資産収入を得ることを、単純に「不労所得」と呼んでいます。労働集約型の収入を資本集約型の収入へと転換させていくためには、この不労所得が欠かせません。

人間は必ず誰もが年老いていき、思うように体も動かなくなります。適切なタイミングで資本集約型の収入に確実に転換するだけでなく、資本集約型でも十分な収入を得るためには、労働集約型の収入を得ている段階でいかに行動を起こすかが重要です。

「お金は、苦労して稼ぐものだ」と考えている方も少なからずいますが、学生から社会人へと成長していくときのように新しい価値観を受け入れ、徐々に「投資オーナー」「資産オーナー」へと移行できれば、悠々自適に過ごせる老後が待っています。

4-1. 新たな価値観を受け入れた先のステップは?

新たな価値観を受け入れた先のステップとして最も効果的な方法は、「世の中の成功している投資オーナーを分析し、かつ自身の考えややり方と比較すること」です。そうすれば、何らかの答えに導き出せるかもしれません。

成功している投資オーナーを分析するためには、「資金→資産」への取り組みを理解できるプログラムである「フレームワーク思考」の参加が有効です。

参加型のコンサルティングであり、単なる読み物やノウハウの切り売りではありません。自分の発想や思いを直接アプローチしたうえで、成功している投資オーナーの発想をしっかりと比較できます。

フレームワーク思考には、「年収3,000万円の医療系開業医」や「ストック資産数億円以上のオーナー経営者」を含む300人以上のデータベースが揃っています。膨大なデータベースから、自分のグレードや目指すビジョンに合わせて投資オーナーを分析することが可能です。

自分軸で資金を資産に変換させるためには、まず成功する投資オーナーや経営者の思考の型を知ることも欠かせません。興味のある方は、ぜひご参加ください。

まとめ

時代の変化とともに、人々のお金に対する考え方は変化します。しかし、お金に対する考え方の傾向がどれほど変化しても、「自分軸で資金を真の資産に変えていくことの重要さ」は変わりません。

真の資産とは、キャッシュフロー・収入を生み出す資産を指します。真の資産に変えていくプロセスには、資産形成を行いながら、労働集約型の収入→資本集約型の収入へと徐々に転換させていくことも含まれます。

真の資産を確保する理由やその先の目標を踏まえたうえで、黒字を積み立てて原資を増やし、収入を生む資産に投資していきましょう。

また、自分軸で資金を資産に転換させるためには、投資オーナーや経営者の思考の型を知ることも大切です。自身の考えと比較して、成功するためのヒントを得たいのであれば、インベストメントパートナーズのフレームワーク思考プログラムにぜひご参加ください。

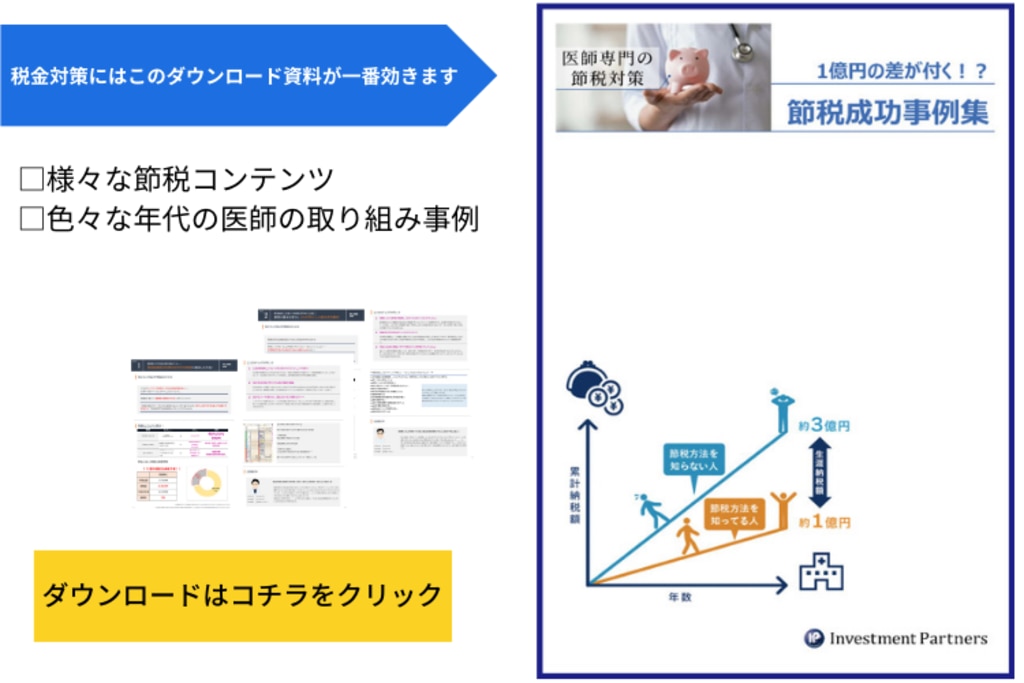

インベストメントパートナーズでは医師の資産形成・節税をサポートするコンサルティングを行っております。毎年の所得税額が大きくなり、節税のために法人化を検討している勤務医の方は、インベストメントパートナーズにご相談ください。医師の資産運用はインベストメントパートナーズにご相談ください。インベストメントパートナーズでは、ビッグデータとAIを活用したコンサルティングにより、医師の資産形成・資産運用をサポートいたします。

※本記事の内容は、作成時点の制度・規制・規約・市況などの情報を基にして作成しております。改正等により記載内容の実施・実行・対応などが行え場合がございますので予めご了承ください。最新情報に基づいた内容などについては、「ご相談・お問い合わせ」ページからご確認いただけますと幸いです。 |