高所得な医師におすすめの「ふるさと納税」とは?選び方と申請方法も

節税に関心がある医師の方は、「ふるさと納税」という言葉を耳にしたことがあるでしょう。ふるさと納税は地域活性化につながり、寄附者本人にも多くのメリットがある制度です。

ふるさと納税のメリットは高所得者ほど実感しやすく、医師にぴったりの制度と言えます。簡単に控除を受けられる仕組みも用意されていて、忙しい研修医や勤務医の方にもおすすめです。

今回は、ふるさと納税の仕組みと年間上限額を分かりやすく解説し、納税先の選び方や控除の申請方法も紹介します。

※注意点※

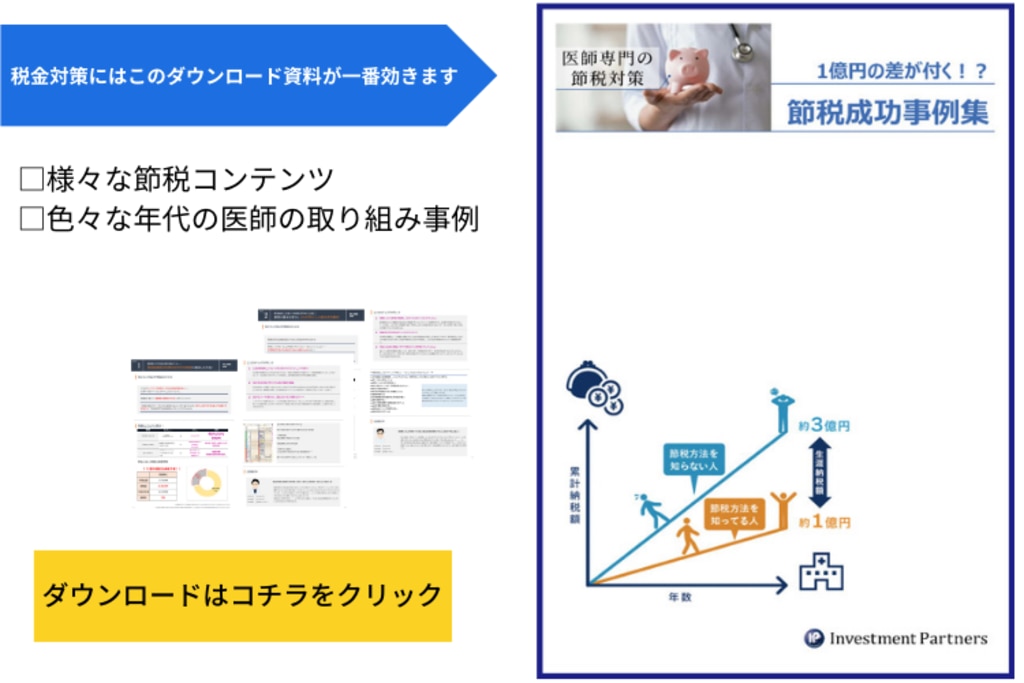

高額な所得層の医師はふるさと納税だけでは節税対策は不十分です。

合わせてできる税金対策がないか?必ず確認して下さい。まずは現役医師が取り組む税金対策成功事例を見てみませんか?あなたにもできる方法が見つかるかもしれません。

▶現役医師の取り組む節税成功事例集の無料ダウンロードはこちらをクリック◀

目次

1. 高所得な医師にうってつけ?「ふるさと納税」とは

1-1. ふるさと納税の年間上限額

2. 研修医・勤務医必見!ふるさと納税の「ワンストップ特例制度」とは

3. 【医師向け】ふるさと納税先の選び方・ポイント

3-1. 「返礼品」で選ぶ

3-2. 「寄附金の使い道」で選ぶ

4. ふるさと納税の主な納税パターン

5. ふるさと納税をした際の寄附金控除の申請方法

まとめ

1. 高所得な医師にうってつけ?「ふるさと納税」とは

ふるさと納税とは、自分が選んだ自治体に寄附をする代わりに、寄附をした先の自治体から返礼品を受け取れる制度のことです。

ふるさと納税の返礼品は地場産品が原則であり、自治体のある地方で生産された食料品や家具、工芸品などがラインナップされています。

さらに、寄附額から2,000円を除いた金額については、寄附金控除にすることが可能です。

例として、ふるさと納税で100,000円を寄附すると、所得税・住民税で合計98,000円分の控除が受けられます。なお、所得税控除はふるさと納税を行った年度の所得税から、住民税控除は翌年度分の住民税から控除される仕組みです。

寄附額の大部分が寄附金控除となり、実質2,000円の負担で返礼品をもらえる点が、ふるさと納税の魅力と言えます。

1-1. ふるさと納税の年間上限額

ふるさと納税を行うときに押さえておきたいポイントが、控除対象となる金額には年間上限額が設定されていることです。

仮に200,000円をふるさと納税で寄附しても、本人の年間上限額が120,000円の場合には、控除額は120,000円までしか認められません。

ふるさと納税の年間上限額は、寄附をする本人の給与と家族構成によって異なります。下記の表は医師の収入層に近い給与額で、4パターンの家族構成での年間上限額を示したデータです。

独身または共働き |

夫婦 |

夫婦+子ども1人 |

共働き+子ども1人 |

|

年収約800万円 |

129,000円 |

120,000円 |

110,000円 |

116,000円 |

年収約1,000万円 |

180,000円 |

171,000円 |

157,000円 |

163,000円 |

年収約1,200万円 |

247,000円 |

247,000円 |

229,000円 |

229,000円 |

年収約1,500万円 |

395,000円 |

395,000円 |

377,000円 |

373,000円 |

年収約2,000万円 |

569,000円 |

569,000円 |

552,000円 |

548,000円 |

(出典:総務省「全額(※)控除されるふるさと納税額(年間上限)の目安 (※) 2,000円を除く」)

本人の年収が高くなるほど、ふるさと納税の年間上限額も高くなります。

また家族構成については、配偶者控除や扶養控除の対象となる家族の人数が多いほど、基本的に年間上限額は低くなります。

高額な所得層の医師はふるさと納税だけでは節税対策は不十分です。

合わせてできる税金対策がないか?必ず確認して下さい。まずは現役医師が取り組む税金対策成功事例を見てみませんか?あなたにもできる方法が見つかるかもしれません。

▶現役医師の取り組む節税成功事例集の無料ダウンロードはこちらをクリック◀

2. 研修医・勤務医必見!ふるさと納税の「ワンストップ特例制度」とは

所得税や住民税の控除を受けるには、基本的に確定申告を行う必要があります。研修医や勤務医の方は毎日が忙しく、確定申告をする時間が取れないことも多いでしょう。

ふるさと納税が医師の方におすすめな理由の1つが、「ワンストップ特例制度」がある点です。

ワンストップ特例制度とは、ふるさと納税での寄附金控除について確定申告が不要になる制度です。利用するには下記の条件をすべて満たす必要があります。

(1)給与所得者である |

なお(4)の条件については、寄附先が5自治体以内であれば、1つの自治体に寄附を複数回行っていても問題ありません。

ワンストップ特例制度を利用すると、簡単な申請をするだけで寄附金控除を受けられます。「ふるさと納税のためだけに確定申告の手間を増やしたくない」と考える医師の方にぴったりの制度と言えるでしょう。

★ふるさと納税最新情報や来年からの新NISAなど医師がしっておくべきお金の情報配信中★情報が欲しい方はLINEの友達登録がおススメです↓↓↓

3. 【医師向け】ふるさと納税先の選び方・ポイント

ふるさと納税の寄附先について決まりはありません。寄附先はどこでも良く、出身地の町だったり、旅行先で気にいった地域だったりと、思い入れのある自治体を選ぶ方が多い傾向にあります。

特にこれといった納税先が見つからない場合は、返礼品や寄附金の使い道で選ぶことがおすすめです。

それぞれの選び方についてポイントを解説します。

3-1. 「返礼品」で選ぶ

ふるさと納税の魅力の1つが、寄附先からの返礼品がもらえる点です。自治体が選定した地場産品の中から、寄附額と自分の好みに合わせて返礼品を選べます。

なお、自分の住民票がある自治体に寄附しても返礼品はもらえないため、返礼品で寄附先を選ぶ際は注意してください。

返礼品で人気のジャンルは、お肉・農産物・魚介類などの生鮮食料品です。

ただし、生鮮食料品の返礼品ばかりを選ぶと、品数が多すぎて結局賞味期限以内に食べきれなかったり、冷蔵庫に入りきられなかったりすることもあります。他ジャンルの返礼品もバランスよく選ぶとよいでしょう。

高収入な医師に人気の返礼品は、ホテル利用券やゴルフプレー券、お酒などです。特に利用券タイプの返礼品は還元率が高いケースが多く、返礼品による経済的なメリットが大きくなっています。

3-2. 「寄附金の使い道」で選ぶ

ふるさと納税の寄附金は、自治体ごとにある程度使い道が決まっています。自治体によっては、寄附金の使い道について自分の意思を反映させることも可能です。

「エリア内の総合病院に勤務を希望する医学生・看護学生への奨学金」や「住民の健康を支えるための地域づくり」などを使い道としている自治体もあります。

寄附金を特定の目的で使ってほしい・寄附先の自治体を良くしたいといった想いがある方は、寄附金の使い道で選ぶことがおすすめです。

4. ふるさと納税の主な納税パターン

●年始から定期的にふるさと納税をする

年始から定期的にふるさと納税をすると、寄附のたびに返礼品が届きます。生鮮食料品を選んだときも適量が届くようになり、賞味期限以内に食べきりやすくなるでしょう。

しかし、現在の寄附額を把握していなければ年間上限額を超える可能性があるため、計画をしっかり立てることが大切です。

●年末にまとめてふるさと納税をする

年末にまとめてふるさと納税をすると、寄附額の設定が高い返礼品を選べます。

しかし、返礼品によっては年末に品切れや受付期間外になったり、冷蔵庫に入りきらないほど大量の返礼品が届いたりするケースがある点に注意してください。

5. ふるさと納税をした際の寄附金控除の申請方法

ふるさと納税をしただけでは、寄附金控除は受けられません。ただの寄附で終わらせないためにも、寄附金控除の申請を忘れずに行う必要があります。

最後に、寄附金控除の申請方法を2つのケースに分けて解説します。

●ワンストップ特例制度を活用する場合

ワンストップ特例制度を活用する場合は、下記の流れで申請手続きが完了します。

(1)寄附時に「ワンストップ特例制度の利用」を選択する |

●確定申告をする場合

年間の給与収入が合計で2,000万円を超える方や、ふるさと納税で6自治体以上に寄附をした方は、確定申告が必要です。

(1)寄附時に発行される「寄附金受領証明書」、もしくは「払込票控」を保管する |

寄附金受領証明書は、ふるさと納税での寄附を証明する書類です。確定申告を行うときに必要となるため、大切に保管しましょう。

まとめ

ふるさと納税を利用すると、自治体からの返礼品がもらえて、寄附金控除も受けられます。本人の年収が高いほど、控除対象となる年間上限額は高くなるため、高年収の医師におすすめです。

ふるさと納税の返礼品はさまざまな品目が用意されていて、自治体によっては寄附金の使い道を選べるケースもあります。寄附をした後は必ず、ワンストップ特例制度の活用や確定申告による寄附金控除の申請も行い、ふるさと納税を節税につなげましょう。

インベストメントパートナーズでは医師の資産形成・節税をサポートするコンサルティングを行っております。毎年の所得税額が大きくなり、節税のために法人化を検討している勤務医の方は、インベストメントパートナーズにご相談ください。医師の資産運用はインベストメントパートナーズにご相談ください。インベストメントパートナーズでは、ビッグデータとAIを活用したコンサルティングにより、医師の資産形成・資産運用をサポートいたします。

※本記事の内容は、作成時点の制度・規制・規約・市況などの情報を基にして作成しております。改正等により記載内容の実施・実行・対応などが行え場合がございますので予めご了承ください。最新情報に基づいた内容などについては、「ご相談・お問い合わせ」ページからご確認いただけますと幸いです。 |