複利運用と不動産投資「レバレッジ」との比較

いつも、読んでくださってありがとうございます。

今日は、2%の複利運用と、不動産投資の「レバレッジ」を比較してみたいと思います。

インベストメントパートナーズのシナリオプランでは、不動産投資を軸にして、同時に複利運用を併用するケースが多いんですが、このい2つの手段を比較してみますね。

「サメ」と「ライオン」はどっちが強いか? みたいな?ホントは、両方の強み・弱みをミックスした方が良いのはわかっていますがやってみます。

みたいな?ホントは、両方の強み・弱みをミックスした方が良いのはわかっていますがやってみます。

では、まず、ルールを決めます。

先行投資は、両方500万円とします。

複利運用は2%、ずっと一緒にします。もっと高い利率の投資対象もあると思いますが、経済の波によって、上下が激しく動きますし、平均2%ということで試算してみます。

不動産投資は、今回は、新築の区分所有マンション

表面利回り 5%

実質利回り 4%~4.5%

実質利回りとは?

(年間収入-諸経費)÷(物件価格+購入時諸経費)

築浅優良中古物件

表面利回り 6%

実質利回り 5%~5.5%

新築区分所有マンションと中古区分所有マンションのミックスさせたようにします。

今回の試算での不動産投資の実質利回りは、4.8%と設定します。実際には、もっと利回りの高い物件はあると思いますが、都心から外れていたり、古すぎて安すぎる物件だったり、私があまりそうゆう物件は好きじゃないですので、都心の20㎡~40㎡の優良物件で試算します。

不動産投資の借り入れ利息は2.8%で借入金は4500万円。

500万円の頭金と4500万円の借り入れで、不動産を購入!!そして、賃貸で貸す。総額5000万円で、区分所有マンション3件分くらいですかね。

年間家賃は240万円。

そして、複利の積み立ては、月々10万円として、不動産投資も月々10万円ずつ、繰上げ返済していくようにします。

条件はほぼ同じです。

わかりにくいと思いますので、ルールをまとめます。

【まとめ】

先行投資

複利運用・・・・・500万円

不動産投資・・・500万円

月々の投資

複利運用・・・・・月10万円(積み立て投資)

不動産投資・・・月10万円(繰り上げ返済)

利回り

複利運用・・・・・2%

不動産投資・・・4.8%

(借り入れ金4500万円・利子2・8%)

こんなカンジで計算していきます。

あと、かなり長い文章ですので、覚悟をしてください。(^-^)/

1年目

複利運用

500万円(先行投資)+120万円(月々10万円の年間額)+12.4万円(利息)=632.2万円

不動産投資

500万円(先行投資)+4500万円(銀行借り入れ)で物件購入

[4500万円・2.8%・30年返済]

月々の返済 ▲18.4万円×12ヶ月=220.8万円

家賃収入 20万円×12ヶ月=240万円

月々のプラス収益1.6万円×12ヶ月=19.2万円

※余剰金と月々10万円ずつの返済金を足します。

19.2万円+120万円=139.2万円

1年目終了時のローン残高・・・4400万円

※不動産投資は、余剰金が年19.2万円でましたので、これを、2年目以降の繰上げ返済の資金にしていきます。

さあどうなっていくでしょうか?

2年目

複利運用

632万円+120万円+15万円=767万円

不動産投資

※1年目の139万円の繰上げ返済!!

月々の返済▲17.8万円×12ヶ月=213.6万円

家賃収入 20万円×12ヶ月=240万円

月々のプラス収益2.2万円×12ヶ月=26.4万円

※余剰金と月々10万円ずつの返済金を足します。

26.4万円+120万円=146.4万円

2年目終了時のローン残高・・・4160万円

3年目

複利運用

767万円+120万円=17.7万円=904.7万円

不動産投資

※2年目の146万円を返済!!

月々の返済▲17.2万円×12ヶ月=206.4万円

家賃収入 20万円×12ヶ月=240万円

月々のプラス収益2,8万円×12ヶ月=33.6万円

※余剰金と月々10万円ずつの返済金を足します。

33.6万円+120万円=153.6万円

3年目終了時のローン残高・・・3910万円

3年目が終わって、複利運用が年17.7万円の利息収入を生むようになってきました。不動産投資は、年33.6万円の余剰金ができています。不動産投資の場合は節税効果があるので、余剰金はもう少し作れるはずですが、今回はカウントしません。

4年目

複利運用

904万円+120万円+20.5万円=1044万円

不動産投資

※3年目の153万円を返済!!

月々の返済▲16.5万円×12ヶ月=198万円

家賃収入 20万円×12ヶ月=240万円

月々のプラス収益3,5万円×12ヶ月=42万円

※余剰金と月々10万円ずつの返済金を足します。

42万円+120万円=162万円

4年目終了時のローン残高・・・3650万円

5年目

複利運用

1044万円+120万円+23.2万円=1187万円

不動産投資

※4年目の162万円を返済!!

月々の返済▲15.7万円×12ヶ月=188.4万円

家賃収入 20万円×12ヶ月=240万円

月々のプラス収益4.3万円×12ヶ月=51.6万円

※余剰金と月々10万円ずつの返済金を足します。 51.6万円+120万円=171.6万円

5年目終了時のローン残高・・・3390万円

6年目

複利運用

1187万円+120万円+26万円=1333万円

不動産投資

※5年目の171返済!!

月々の返済▲14.9万円×12ヶ月=178.8万円

家賃収入 20万円×12ヶ月=240万円

月々のプラス収益5.1万円×12ヶ月=61.2万円

※余剰金と月々10万円ずつの返済金を足します。

61.2万円+120万円=181.2万円

6年目終了時のローン残高・・・3120万円

7年目

複利運用

1333万円+120万円+29万円=1482万円

不動産投資

※6年目の181万円を返済!!

月々の返済▲14万円×12ヶ月=168万円

家賃収入 20万円×12ヶ月=240万円

月々のプラス収益6万円×12ヶ月=72万円

※余剰金と月々10万円ずつの返済金を足します。

72万円+120万円=192万円

7年目終了時のローン残高・・・2850万円

8年目

複利運用

1482万円+120万円+32万円=1634万円

不動産投資

※7年目の192万円を返済!!

月々の返済▲13.1万円×12ヶ月=157.2万円

家賃収入 20万円×12ヶ月=240万円

月々のプラス収益6.9万円×12ヶ月=82.8万円

※余剰金と月々10万円ずつの返済金を足します。

82.8万円+120万円=202.8万円

8年目終了時のローン残高・・・2570万円

8年目が終わり、複利の利息が年32万円、月2.6万円です。一方、不動産投資は、年82万円のプラス収益で月6.8万円となっています。ローン残高も2570万円まで減っています。本来のコンサルティングなら、不動産投資の「買い増し」が有効なんですが、今回は、そのまま計算していきます。

9年目

複利運用

1634万円+120万円+35万円=1789万円

不動産投資

※8年目の202万円を返済!!

月々の返済▲12万円×12ヶ月=144万円

家賃収入 20万円×12ヶ月=240万円

月々のプラス収益8万円×12ヶ月=96万円

※余剰金と月々10万円ずつの返済金を足します。

96万円+120万円=216万円

9年目終了時のローン残高・・・2280万円

10年目

複利運用

1789万円+120万円+38万円=1947万円

不動産投資

9年目の216万円を返済!!

月々の返済▲10.8万円×12ヶ月=129.6万円

家賃収入 20万円×12ヶ月=240万円

月々のプラス収益9.2万円×12ヶ月=110.4万円

※余剰金と月々10万円ずつの返済金を足します。

110.4万円+120万円=230.4万円

10年目終了時のローン残高・・・1990万円

10年経ちました!!ここまでの投資額は、先行投資500万円、月々の投資が、10万円×12ヶ月×10年1200万円です。合計1700万円の投資をしていることになります。

11年目

複利運用

1947万円+120万円+41万円=2108万円

不動産投資

※10年目の230万円を返済!!

月々の返済▲9.6万円×12ヶ月=115.2万円

家賃収入 20万円×12ヶ月=240万円

月々のプラス収益10.4万円×12ヶ月=124.8万円

※余剰金と月々10万円ずつの返済金を足します。

124.8万円+120万円=244.8万円

11年目終了時のローン残高・・・1690万円

12年目

複利運用

2108万円+120万円+44万円=2272万円

不動産投資

※11年目の244万円を返済!!

月々の返済▲8.2万円×12ヶ月=98.4万円

家賃収入 20万円×12ヶ月=240万円

月々のプラス収益11.8万円×12ヶ月=141.6万円

※余剰金と月々10万円ずつの返済金を足します。

141.6万円+120万円=261.6万円

12年目終了時のローン残高・・・1380万円

13年目

複利運用

2272万円+120万円+47万円=2439万円

不動産投資

※12年目の261万円を返済!!

月々の返済▲6.6万円×12ヶ月=79.2万円

家賃収入 20万円×12ヶ月=240万円

月々のプラス収益13.4万円×12ヶ月=160.8万円

※余剰金と月々10万円ずつの返済金を足します。

160.8万円+120万円=280.8万円

13年目終了時のローン残高・・・1070万円

13年が終わり、複利の利息が年47万円、月3.9万円です。不動産投資は、プラス収益が年160万円、月13.4万円です。ここまでくると、不動産投資の節税効果が減っているので、私としたら、「買い増し」をして、節税効果を上げたいところですが、今回はガマンです。

14年目

複利運用

2439万円+120万円+51万円=2610万円

不動産投資

※13年目の280万円を返済!!

月々の返済▲4.8万円×12ヶ月=57.6万円

家賃収入 20万円×12ヶ月=240万円

月々のプラス収益15.2万円×12ヶ月=182.4万円

※余剰金と月々10万円ずつの返済金を足します。

182.4万円+120万円=302.4万円

14年目終了時のローン残高・・・750万円

15年目

複利運用

2610万円+120万円+54万円=2784万円

不動産投資

※14年目の302万円を返済!!

月々の返済▲2.8万円×12ヶ月=33.6万円

家賃収入 20万円×12ヶ月=240万円

月々のプラス収益17.2万円×12ヶ月=206.4万円

※余剰金と月々10万円ずつの返済金を足します。

206.4万円+120万円=326.4万円

15年目終了時のローン残高・・・420万円

16年目

複利運用

2784万円+120万円+58万円=2962万円

不動産投資

※14年目の326万円を返済!!

月々の返済▲0.6万円×12ヶ月=7.2万円

家賃収入 20万円×12ヶ月=240万円

月々のプラス収益19.4万円×12ヶ月=232.8万円

余剰金と月々10万円ずつの返済金を足します。

232.8万円+120万円=352.8万円

16年目終了時のローン残高・・・0万円

16年で、不動産投資が完済となりました。ローン残高が0です。ここからは、年240万円、月20万円のプラスが続きます。

月20万円×12ヶ月×5年=1200万円

10年=2400万円

15年=3600万円

という収益見込みとなります。

複利運用は、16年目で、総積立額が2963万円。結構、貯まりました。投資額が、500万円+10万円×12ヶ月×16年=2420万円ですので、利益が542万円です。16年の成果です。利息は年58万円、月4.8万円です。

【今回の試算の評価・まとめをします。】

不動産投資は、2420万円の資金で、5000万円の時価の不動産を16年で手に入れたことになります。

抵当権(借金)のない不動産を所有していることになります。おそらく、節税効果で、400万円~800万円ぐらいの節税ができているはずなので、資金繰りは、この試算よりプラスになることが考えられますが、逆に、今回の試算では、「家賃下落リスク」「修繕費用」などのネガティブな項目も配慮していませんので、節税効果は入れずに計算しました。

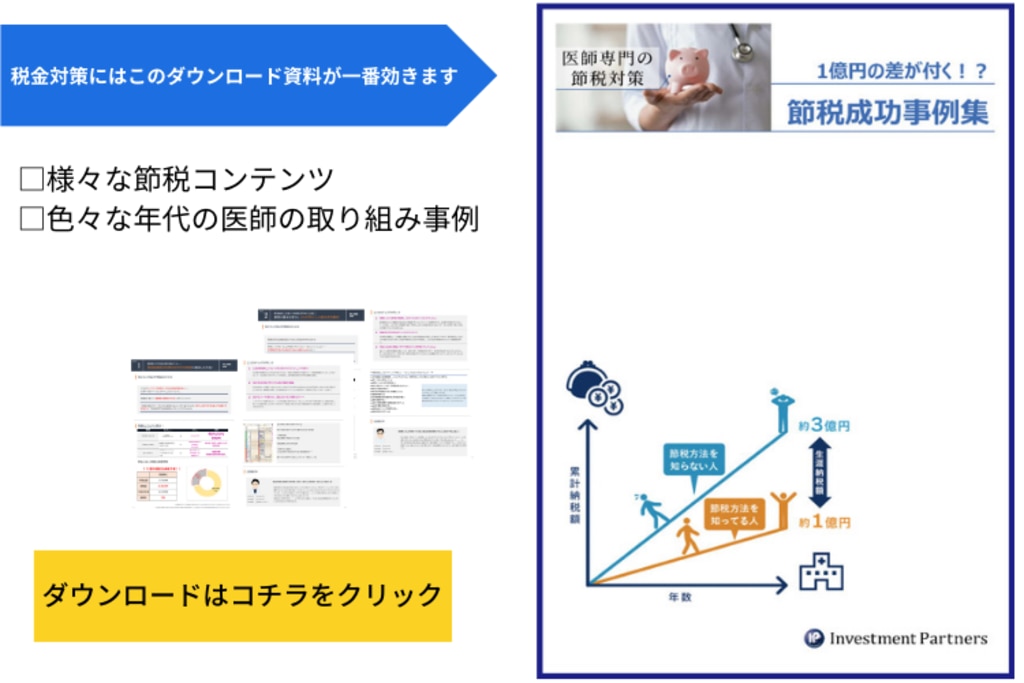

複利との比較では、「どっちが優れているか?」というのは、、資産運用の目的によって、評価対象が変わってきますから、目的によって「どっちが良い」は変わります。

例えば、複利運用では、今回、総投資額2420万円に対して総利息542万円。合計2962万円が積み上がりました。そして、16年目の年間利息は58万円、月4.8万円となります。月々の「キャッシュフロー」を目的とした行動なら、この金額は非効率だといえます。

不動産投資の、年間収益240万円、月20万円と比べても、25%しかありません。

しかし、換金性を考えた場合、その点では優位だと考えられます。

不動産投資の場合は、投資をはじめて16年目での不動産の時価がどのくらいなるか?が不明確で、16年目の時点で、全ての不動産を売却額が2962万円以上で売却が可能であれば、不動産投資が優位ですが、その点は不明確です。ですので、最終的に現金に換金して評価するなら、換金性で複利運用は優位といえます。

ここで、肝心なのが、資産運用には、「目的」が大事ということです。

例えば、「リタイアメント」「アーリーリタイア」などを目的に設定したとすれば、複利運用のキャッシュフロー月々4.8万円では実現が難しい。月20万円という不動産投資レベルまで積み上げるには、「総額1億2000万円」必要で、かなりの年数がかかることになります。

不動産投資は、「将来、いくらで売れる?」など、将来、お金に換金することで評価するなら、当然、その時の時価によって、ロスすることになるが、売却せずに収益を中心に考えれば、1家族が生活できる月々30万円~50万円といった家賃収入をつくるには、複利と比べても非常に効率が良い投資といえます。

つまり、「リタイアメント」「アーリーリタイア」という目的には、不動産投資が優れ、貯蓄など、お金を貯めるには、複利運用が優れていることになります。

インベストメントパートナーズのBプランコンサルティングは、この資産運用の「目的」の設定から、その実現のサポートをしていますが、このような視点で、資産運用の「強み・弱み」を見極め、バランスを大切にしています。

長期運用を中心と考えているインベストメントパートナーズでは、10年~30年の年月の経過を前提として、「事業の成長~リタイアメント」や「家族の年齢の変化などのリスクバランスの調整」など、様々な要素によって対応が必要です。

不動産投資の「レバレッジ」と「複利」の活用は、クライアント様の理想未来実現には、大切であることは間違いありません。

かなり、長くなりましたが、今回は【複利運用と不動産投資「レバレッジ」との比較】でした。

最後まで読んでくださりありがとうございました。

<関連記事>

インベストメントパートナーズの資産運用・投資

資産運用と一言で表現しても、『株式投資』『投資信託』『生命保険』『国内・外貨預金』『不動産投資』『FX』・・・・というように、投資する対象によって、その目的・効果は様々なものとなります。

私たちは、あなたを理解しあなたが望むイメージを共有し、あなたの価値観や好みにいたるまで全て理解します。そして、何があなたにあっているのかを提案します。

『何をどうすればいいか?』

その答えは、あなたが考える『未来の暮らしの理想』『資産運用の目的』『達成させたいこと』によって大きく変わってきます。

私たちができること

・長期ビジョンの実現の資産運用

・目的を持った資産運用

・叶えたい理想未来実現のための資産運用

・長期に渡ってリスクがコントロールできる資産運用

私たちがしないこと

・値上がり目的の短期利益優先の資産運用

・短期利回り優先の格安不動産投資

・ハイリスク・ハイリターンの資産運用・不動産投資

・単純な金融商品の販売、および、プランニングのみの、プラン作成の手数料ビジネス。【弊社は全て成功報酬】

私たちが資産運用・投資コンサルティングで大切にしていること

・あなたを理解すること

・あなたのビジョンを理解し、あなたらしさをつくること

・長期間の利益を見込める資産運用・不動産の選別

・健全であり、現実的であること

ホームページもよろしくお願いします。

どんな会社?『Bプランコンサルティング』