資産運用のはじまり|資産運用を定着・成功させるための4つの方法

資産運用をただはじめるだけでは、成功の可能性がかなり下がると言っても過言ではありません。資産運用の成功に大切なのは準備であり、その準備には全部で4つの方法があります。

4つのうち1つしか方法を知らなければ、成功が偶然だったり、人によっての偏った部分しか見つけられなかったりするでしょう。そのため、すべての方法を用いてあらゆる角度から考えながら自然に資産運用を進めることが重要です。

当コラムでは、「資産運用をはじめる最初の方法4つ」を、具体的なアクションプランとともに解説します。

目次

1. 「成功」=自然とできている状態のこと

2. 「資産運用のはじまり」とは

3. 資産運用を定着させて人生を成功させるための方法4つ

3-1. (1)黒字を自然に貯める

3-2. (2)複利運用とレバレッジを知る

3-3. (3)ライフプラン診断を使う

3-4. (4)誰に相談するか選択リストから選ぶ

まとめ

1. 「成功」=自然とできている状態のこと

資産運用における成功とは、「自然とできている状態」を指します。例えば、次のような状態です。

● 自然と先のことがイメージできている

● 自然と解決のイメージがもてている

● 自然とイメージ通りに事が進む

私にとって資産運用の成功とは、自然な流れの中でスケジュールを上手くこなすようにすることだと思っています。無理をした状態で結果を出しても、それは成功とは言えません。自然とできることが、成功の条件です。

何らかの事柄に夢中になり、それについて極めた方は、「先のことや問題の解決先が自然にイメージでき、かつ自然とイメージ通りに事を進められた」という経験があるのではないでしょうか。資産運用も同様で、誰もが成功のチャンスを与えられているものなのです。

また、自然にできるといっても、型を覚えて定着させる必要があります。

例えば、私が習っていた空手では「四股立ち正拳突き」が基本1番の型でした。この型を体に定着させ、さらなる技へと進化させていくという方法です。体に定着した四股立ち正拳突きの形から自然とあらゆる技を繰り出せるようになったときが、成功になります。

★実際の医師の節税成功事例・投資運用成功事例をご覧になりたい方はコチラへ:書籍も無料でプレゼント中です★

2. 「資産運用のはじまり」とは

資産運用のはじまりは、無条件で、自分の資金を手にするところからはじまります。

資金調達には、例えば下記のような方法があります。

● 可処分所得から生活支出を引いた「余剰資金」

● 相続・贈与などで入ってきた「資産」

● 保険金・解約金などの「一時所得」

● 「外部資産」や「借り入れで得た資産」 など

上記の中でも、そもそもの所得が大きい医師の方に多いのは「余剰資金」でしょう。

どんな経済的成功者でも、最初はコツコツと「黒字」を積み立てて原資を増やし、収入を生む資産に投資していくという流れは同様です。何世代も前から帝王学的に資産管理方法を伝授している家計もありますが、どの世代にも、どの方においてもはじまりは必ずあるでしょう。

国にも家族・個人にも、経常収支、つまり黒字と赤字があります。資産運用をはじめるときは、まず「所得-支出=黒字」について考えることからはじまります。

さらに言うと、所得と言えば働いて得る「労働所得」を真っ先にイメージする人も多くいますが、所得には労働所得以外にも「資本所得」という種類があります。資本所得とは、保有する資産をもとに生まれた新たな資産のことであり、不動産投資で得た収入から銀行預金の利息まで、幅広い収入がこれにあたります。

しかし、ほとんどの方が「労働所得>資本所得」の状態となっており、額の少ない資本所得が自然と入ってくることから、スルーされているケースがほとんどです。

資本所得は、まず「小さな芽」を見つけることが大切です。銀行預金の数円の利息から、保険積立金の配当金など、小さな金額でも良いので探してみてください。「自分には資本所得なんてない」と思っている方でも、探してみれば見つけられるはずです。

何度もお伝えするように、銀行預金の数円の利息であっても、利息が生まれているならそれはれっきとした資本所得であり、そこには必ず「資産」があります。

3. 資産運用を定着させて人生を成功させるための方法4つ

資産運用を定着させて人生を成功させるためには、大前提として「資産を確保する」ことが重要です。きちんと資産を確保していないまま、資産運用のテクニックを実践しても、成功の可能性が大幅にアップすることはないでしょう。

ここからは、資産運用を定着させて人生を成功させるための方法や型を、順番に解説します。

3-1. 1の型:黒字を自然に貯める

資産運用をはじめる前は、まず黒字を自然に貯めることが大切です。黒字を自然に貯めるためにも、口座はきちんと分けましょう。

インベストメントパートナーズでは、日々多くのお客様からのご相談をいただきます。ご相談いただいたお客様のなかには、「ただ滞留しているだけで、資産に意味付けができていないケース」もよく見ます。

前述の通り、自分が当たり前に、自然にした結果でなければ成功とは言えません。口座を分けずとも黒字を自然に貯めることは決して困難ではないものの、「当たり前すぎてなかなか気づけない」という境地に達するためには、口座や資産を分けて資産に意味付けをしたり目的を持たせたりすることが大切です。

黒字に注力することは、資産運用のはじまりですが、自然にスルーしている方は本当に多くいます。

資産運用は時間でお金を増やせるうえ、利息はさらなる利息を生む性質があるため、スルーしがちな「小さな芽」の段階からしっかりと意識することが大切です。口座を分け、資産に意味付けするという行動は、いずれ大きな資産・所得を手にするためにも欠かせない行動と言っても過言ではありません。

3-2. 2の型:複利運用とレバレッジを知る

資産運用においては、貯めた黒字をどのように動かすかが重要です。黒字の動かし方には、主に「複利運用」と「レバレッジ」の2つの方法があります。

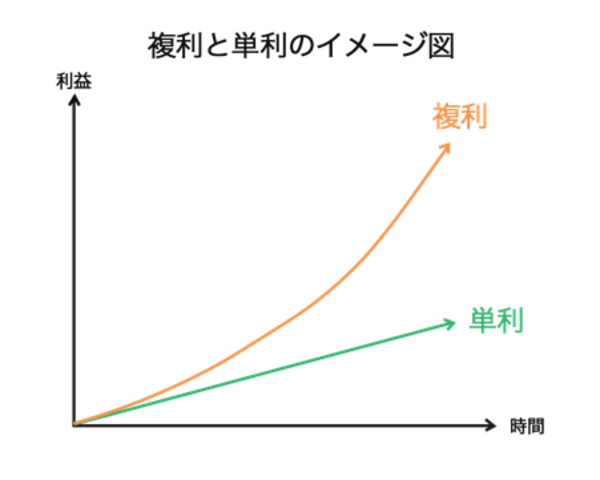

(1)複利運用

複利運用とは、運用によって得られた利息・収益を再び運用することです。簡単に言うと利息に利息がつくため、雪だるま式に増えるという原理となります。

やり方は簡単で、黒字の余剰資金をシンプルに複利・長期運用するだけです。

原資が小さい段階では資産運用と思われにくいですが、できる限り早い段階で複利運用をはじめることで、人生の後半では本格的かつ戦略的な資産運用の段階へとステージアップできるでしょう。

(2)レバレッジ

レバレッジは「てこの原理」という意味であり、いわゆる担保となる保証金・証拠金の何十倍にもあたる金額を取引する仕組みを指します。一般的には、自己の信用力や自己資金を担保に外部資本をもってきて、総資産を大きくして運用するといった意味で「レバレッジをかける」という言葉の使い方をします。

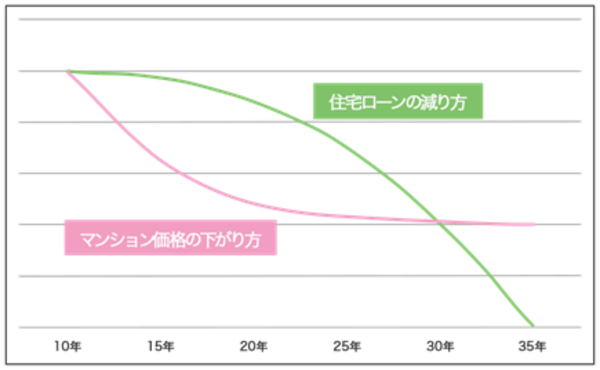

レバレッジの説明においては、住宅購入でイメージするとより分かりやすいでしょう。住宅購入では現金一括払いではなく住宅ローンを借りるケースが多くありますが、これは「少ない自己資金と個人の信用」で家を買うということになります。つまり、レバレッジをかけるのと同義です。

単なるマイホーム購入では「レバレッジをかける」ケースに値しないと考える方もいますが、先に家主になって本来支払う家賃を返済して後に資産としたり、賃貸として活用し不動産収入を得たりするというのも資産運用の方法です。

レバレッジは先に大きく、福利運用は後に大きくなる手法となるため、組み合わせれば最強の考え方になります。

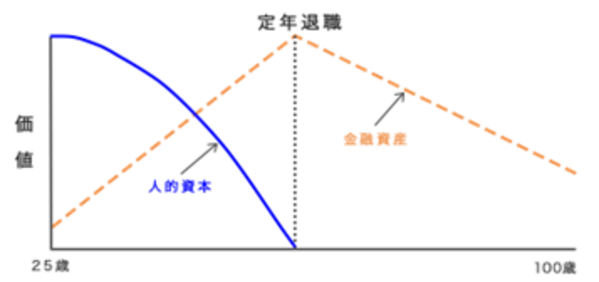

また、若さや将来得られる見込みのある給与の多さなどで現在価値が高くなるのが「キャリア形成期」です。資産運用をはじめるにあたって、キャリア形成期の担保力を活用する戦略は非常におすすめと言えます。

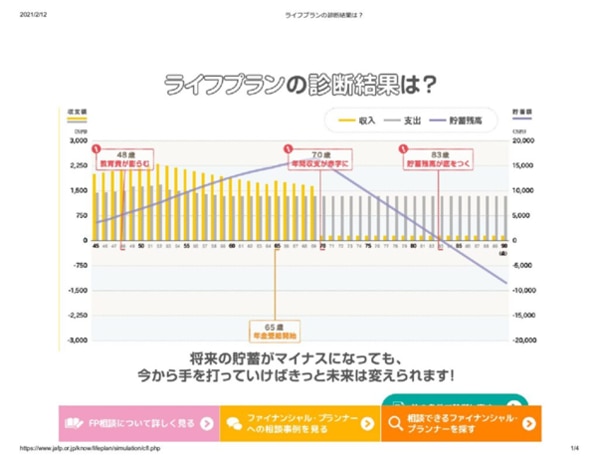

3-3. 3の型:ライフプラン診断を使う

ライフプラン診断を使うことによって、自分がどんな状態なのかを、客観的・科学的・統計的に知ることができます。

しかし、インターネット上にはライフプランの診断ツールが複数あるため、どれを選べば良いのか分からない方も多いでしょう。基本を把握する程度であれば無料ツールでもまったく問題はないため、まずは公的機関によるライフプラン診断ツールを利用してみてはいかがでしょうか。

■日本FP協会

ライフプラン診断

■金融庁

ライフプランシミュレーション : 金融庁

私も実際に、日本FP協会のライフプラン診断を行ってみました。

結果は、なんと将来の貯蓄がマイナスとなってしまいました。

考えられる原因は、生活費・交際費の多さに加えて、このライフプラン診断は資産運用がまったく考慮されていないという点です。

つまり、単純に貯蓄額を引退後に切り崩すのみのシミュレーションとなっています。とは言え、実際に資産運用を何もしていないという場合はこのシミュレーション通りになると言っても過言ではありません。そういったことを考えると、やはり資産運用の重要性が把握できます。

より正確なライフプラン診断を行いたい場合は、無料のライフプランシミュレーションに資産運用シミュレーションをのせていけば良いでしょう。

また、下記の金融庁の2,000万円不足問題で話題になった参考図は、資産形成・管理のカタチとして覚えておくことがおすすめです。

3-4. 4の型:誰に相談するか選択リストから選ぶ

黒字を自然に貯めたうえで福利運用に積立し、人的資本の担保力でレバレッジをかけた投資も考えながらライフプラン診断で人生のシナリオを描いて、資産形成のカタチを覚える。ここまでできれば、あとはもう一歩です。

最後に行うべきが、「誰に相談するかを決める」ことです。

ファイナンシャルプランナーなどではない限り、資産運用について高度な知識をもつ方は多くありません。適切な手段をとるためには、やはり知識を有した専門家への相談が必須です。

日本の個人資産は、2021年末に初めて2,000兆円を超えました。ここに、銀行や証券会社・保険会社・外資系会社・運用会社・不動産会社などがそれぞれの役割を担って経済活動をしています。

医師が資産運用や管理を検討する場合、どことつながっていけば良いのか・誰に相談するべきかは非常に大切な問題です。

個人の資産運用の窓口業務を行う会社・団体には、下記が挙げられます。

(1)銀行系

(2)証券会社系

(3)保険会社系

(4)税理士さんの紹介系

(5)FP・ファイナンシャルプランナー系

(6)特化型・パーソナル・フィナンシャル・マネジメント会社

(7)プライベートバンキング会社

では、合計7つの相談先のうちどこを選べば良いのでしょうか。ここからは、相談先を選ぶポイントを3つ、それぞれ詳しく解説します。

ポイント(1)透明性が高く資産が保全されている商品を扱っているか?

相談先を選ぶ際は、透明性が高く、資産が保全されている商品を扱っているかどうかにまず着目しましょう。とは言え、上記に示した相談先の会社は基本的にこれらをクリアした信頼できる商品を取り扱っているため、さほど心配する必要はありません。

(1)銀行系 〇

(2)証券会社系 〇

(3)保険会社系 〇

(4)税理士さんの紹介系 〇

(5)FP・ファイナンシャルプランナー系 〇

(6)特化型・パーソナル・フィナンシャル・マネジメント会社 〇

(7)プライベートバンキング会社 〇

よほど怪しい投資話に乗らなければ、基本的には大丈夫でしょう。

ポイント(2)担当者と長く深い関係性を築き上げられるか?

資産運用は、長期戦です。単純に商品を紹介してくれたり、詳しい説明をしてくれたりする会社は多くあるものの、「ライフステージに合わせて税務的課題と併用して解決したり、医師特有の問題を加味して相談に乗ったりしてくれるか」というと、どうでしょうか。おそらく、医師にとってこの部分を考える点のハードルは最も高いでしょう。

(1)銀行系 × (担当者が数年で転勤する可能性が高い)

(2)証券会社系 × (担当者が数年で転勤する可能性が高い)

(3)保険会社系 × (担当者個人の能力・医師への理解に課題がある)

(4)税理士さんの紹介系 △ (担当者個人の能力次第)

(5)FP・ファイナンシャルプランナー系 △ (担当者個人の能力次第)

(6)特化型・パーソナル・フィナンシャル・マネジメント会社 〇

(7)プライベートバンキング会社 〇

医師への理解・ライフサイクルの理解・税理士や他の金融機関と調整できるコミュニケーション能力などを兼ね備えた担当チームと出会えれば、人生に大きなインパクトを与えるでしょう。

属性に特化して経験を積んだ会社やプライベートバンクなら基本的に対応できますが、預かり「資産1億円以上」といった条件が付く場合が多いことも覚えておきましょう。

ポイント(3)自分に合った商品を提案してくれるか?

担当者と長く深い関係性を築き上げられるかどうかにおいて、担当者個人の能力や技能は重要です。加えて、担当者個人の能力や技能は「自分に合った商品を提案してくれるかどうか」にも大きくつながります。

私も当コラムを執筆している中で、日本の個人資産運用の検討サポート・サービスには、少し課題を感じています。一人ひとりの人生のシナリオに合わせて、適切に資産フォーメーションを組み立てたり組みなおしたりする人材が少ないように思うためです。

とは言え、やはり会社によって得意・不得意はあるため、まずは相談先の候補として、一度下記の表を参考にしてください。

(1)銀行系 △ (担当者が数年で転勤する可能性が高い)

(2)証券会社系 △ (担当者が数年で転勤する可能性が高い)

(3)保険会社系 △ (担当者個人の能力)

(4)税理士さんの紹介系 △ (担当者個人の能力次第)

(5)FP・ファイナンシャルプランナー系 △ (担当者個人の能力次第)

(6)特化型・パーソナル・フィナンシャル・マネジメント会社 〇

(7)プライベートバンキング会社 〇

一度上記のような視点で意識して考えてみて、「意外と自然にできない」「疲れるし、やっててあまり面白くない」と感じたら、それは自分に合ったやり方ではないと考えても良いでしょう。

逆に、夢中になれたり気分が高揚する感覚が少しでもあるなら、それは良い出会いかもしれません。

「こんな感覚で選んじゃって良いの?」と不安になる方も多いかと思いますが、「成功=自然にできた状態」という基本を考えると、自分でしっくりくるものがやはり最もおすすめです。

まとめ

今回は、資産運用のはじまりの最初の方法4つについて、「型」を交えながら解説しました。

そもそも「成功」とは、自分が自然にした状態で得た成果です。自然にするあまり、その道中は自分ではなかなか気づけないことも多々あるでしょう。しかし、さまざまな角度から「資産運用×資産管理→自己実現」について考えることで、「これだ!」と確信を持てるようになっていきますよ。

そのためにも、「黒字を自然に貯める」「複利運用とレバレッジを知り、実践する」「ライフプラン診断を行う」「適切な相談先を決める」という方法は、必ず順番に行いましょう。このような情報をただ読み込むだけでは、まったく意味がありません。小さなことからでも良いので、ぜひ1つでも取り組んでみてください。

※本記事の内容は、作成時点の制度・規制・規約・市況などの情報を基にして作成しております。改正等により記載内容の実施・実行・対応などが行え場合がございますので予めご了承ください。最新情報に基づいた内容などについては、「ご相談・お問い合わせ」ページからご確認いただけますと幸いです。 |